弁護士 渡邉 千晃

こんにちは。弁護士法人グリーンリーフ法律事務所の弁護士 渡邉千晃です。

共同相続人の中に、被相続人から生前贈与を受けていた人がいたり、遺贈を受けている人がいた場合、そのような利益は、相続の際に考慮されないのでしょうか。この場合には、「特別受益の持戻し」をして、相続分を計算することになります。もっとも、この計算は、少し複雑であるため、とっつきにくく感じられるかもしれません。

この記事では、「特別受益」とは何かを解説した後、「特別受益の持戻し」の計算について、具体的な例を参照しながら、ポイントをわかりやすく紹介していきます。

「特別受益」とは?

「特別受益」とは、簡単にいうと、相続人が被相続人から贈与・遺贈を受けた場合の当該利益のことを指します。

共同相続人の中に、被相続人から特別な利益を受けている者がいるにもかかわらず、その利益を考慮せずに遺産分割をするとなれば、他の共同相続人は、不公平を感じることでしょう。

すなわち、共同相続人のうちで特別に利益を受けた者がいるのであれば、その利益を考慮して相続分を計算しようと考えるのが、公平だといえます。

そこで、共同相続人のうちに、贈与や遺贈による特別な利益を受けた者がいる場合には、「特別受益の持戻し」ということをして、相続分を計算していくことになります。

「特別受益の持戻し」について

特別受益の持戻しの計算方法

特別受益の持戻しの計算方法は、以下の通りです。

①特別受益のうちの「贈与」を相続財産の価額に加算して、「みなし相続財産」とする。

※「みなし相続財産」については、下記で説明します。

②「みなし相続財産」に基づき、各共同相続人の「一応の相続分」を確定する。

③特別受益(贈与・遺贈)を受けた相続人について、「一応の相続分」から「特別受益額」(贈与・遺贈)を控除する。

④控除した結果、残った残額をもって、その者の「具体的相続分」とする。

「みなし相続財産」とは?

「みなし相続財産」とは、相続開始の時において、被相続人が有していた財産の価額を基礎とし、そこに相続人が受けた「贈与」の価額を加算した計算上の相続財産のことをいいます。

ここにいう「贈与」とは、相続分の前渡しと評価されるような贈与のみを指します。

「贈与」として考えられるものは、婚姻又は養子縁組のための贈与であったり、生計の資本としての贈与などが考えられます。

これに対して、相続人の受けた「遺贈」(遺言による財産の無償処分)は、「みなし相続財産」には加算しないことに注意が必要です。

なぜなら、遺贈の対象となる財産は、相続開始時に現存する相続財産にそもそも含まれていると考えられるためです。

特別受益財産の価額の評価基準時

特別受益財産の価額は、相続開始時点の評価額を基準とします。

具体的には以下のようになります。

①金銭の場合には、贈与時の金額を相続開始時の貨幣価値に換算して評価します。

たとえば、贈与時には500万円であっても、現在の貨幣価値に換算すると3000万円となる場合には、特別受益の価額は、3000万円として持戻しの計算をします。

②不動産や動産などの財産も、金銭の場合と同様に、相続開始時の価値に換算して評価します。

以下、4つのケースを参考にして、具体的な計算方法を解説していきます。

「特別受益の持戻し」の具体的な計算4例

例①:基本的なケース

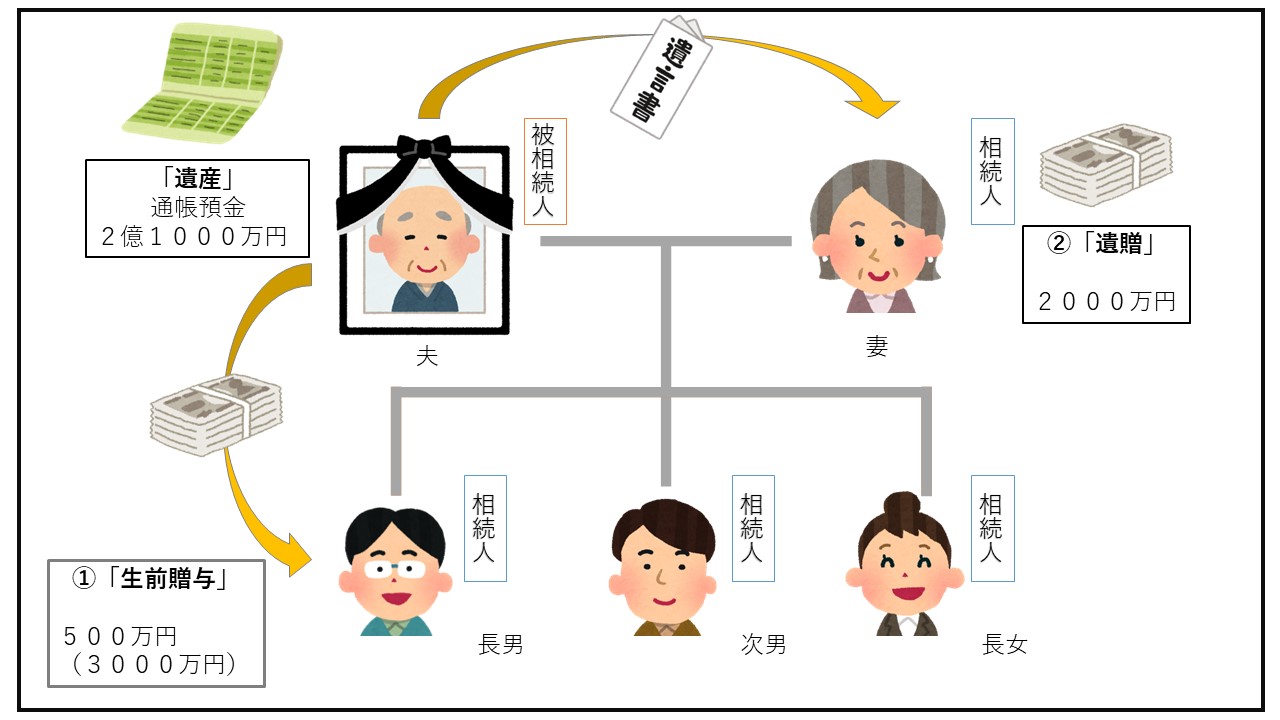

まず、上記図のように、夫がなくなり、妻、その子3兄妹が相続人となる例を参考に計算していきます。

前提となる情報

・夫の遺産としては、「2億1000万円」の預貯金がある。

・また、夫は生前、長男に対して「500万円」の現金を贈与している(現在の貨幣価値に換算すると「3000万円」になる)。

・さらに、夫は、「妻に2000万円を遺贈する。」という遺言を残している。

具体的計算

①まず、「みなし相続財産」を確定します。

長男に対する500万円の生前贈与(「特別受益」)があるので、これを現在の貨幣価値3000万円に換算して、相続財産に加算します。

すなわち、「みなし相続財産」は、2億1000万円+3000万円=「2億4000万円」となります(妻に対する2000万円の遺贈の価額は、この中に含まれていると考えます)。

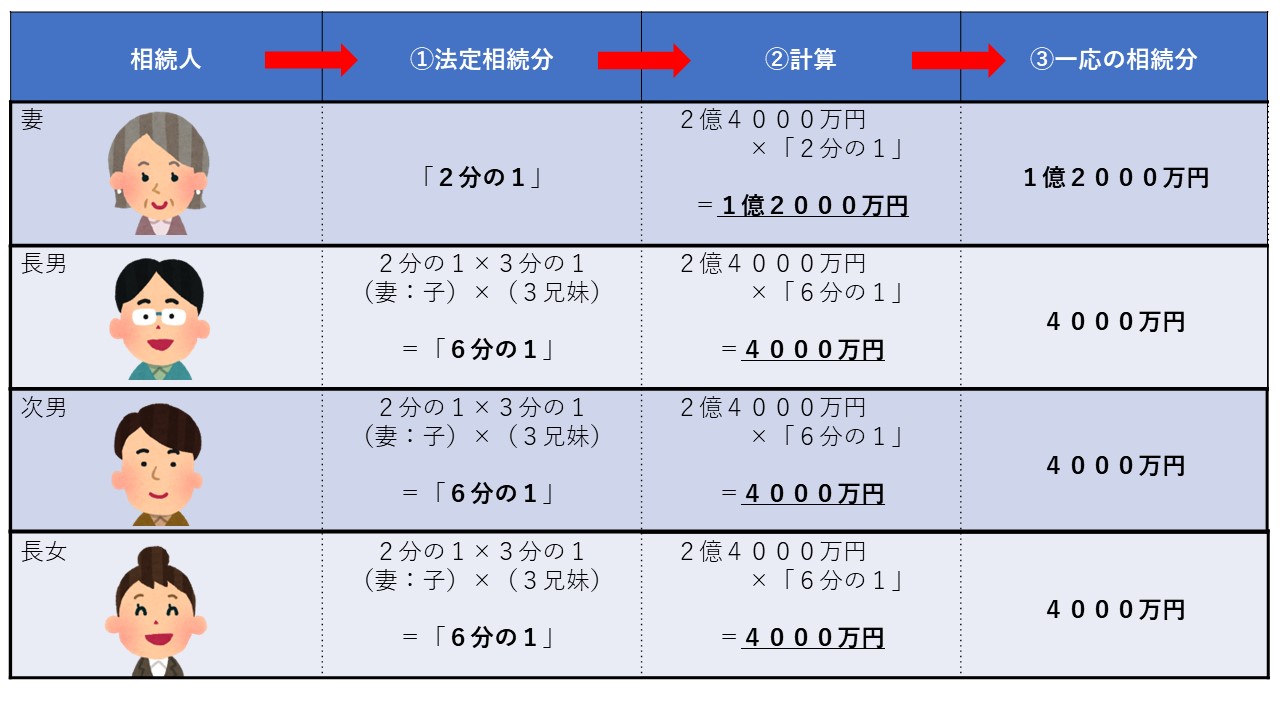

②次に、上記の「みなし相続財産」に基づき、「一応の相続分」を計算します。

計算式は、以下の通りです。

「一応の相続分」=「みなし相続財産」×「法定相続分」

それぞれの相続人の計算結果をまとめると、以下の図のようになります。

③最後に、「一応の相続分」からそれぞれの「特別受益額」を控除し、残額をもって「具体的相続分」とします。

計算式は、以下の通りです。

「具体的相続分」=「一応の相続分」―「各人が受けた特別受益の価額」

それぞれの相続人の計算結果をまとめると、以下の図のようになります。

なお、妻は、1億円の相続分とは別に、2000万円の遺贈を受けられます。

遺産から2000万円の遺贈の価額を差し引くと、残りは、1億9000万円となります。

この1億9000万円の具体的相続分(率)は、結果として、妻:長男:次男:長女=1億:1000万:4000万:4000万=10:1:4:4となります。

例②:具体的な相続分にマイナスが生じるケース(超過特別受益者がいる場合)

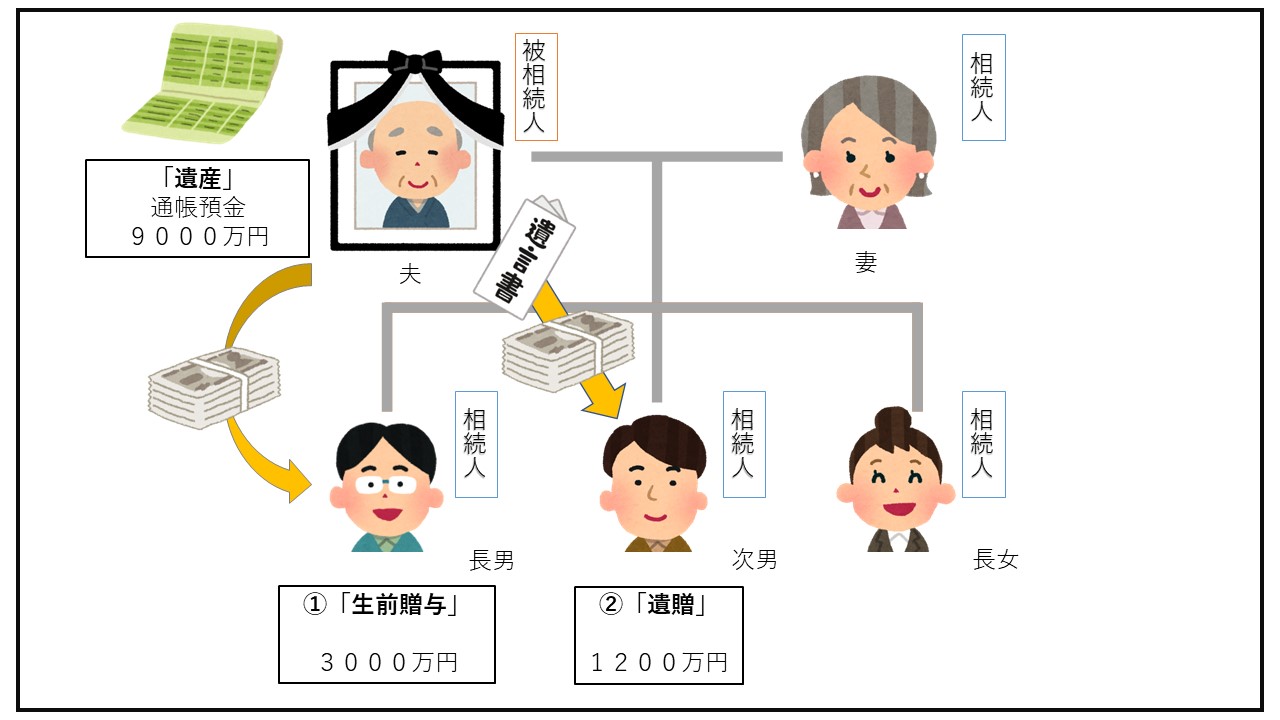

次に、上記図のような例を参考に計算していきます。

前提となる情報

・夫の遺産としては、「9000万円」の預貯金がある。

・また、夫は生前、長男に対して「3000万円」の現金を贈与している。

・さらに、夫は、「次男に1200万円を遺贈する。」という遺言を遺している。

具体的計算

①まず、「みなし相続財産」を確定します。

長男に対する3000万円の生前贈与(「特別受益」)があるので、これを相続財産に加算します。

すなわち、「みなし相続財産」は、9000万円+3000万円=「1億2000万円」となります(次男に対する1200万円の遺贈の価額は、この中に含まれていると考えます)。

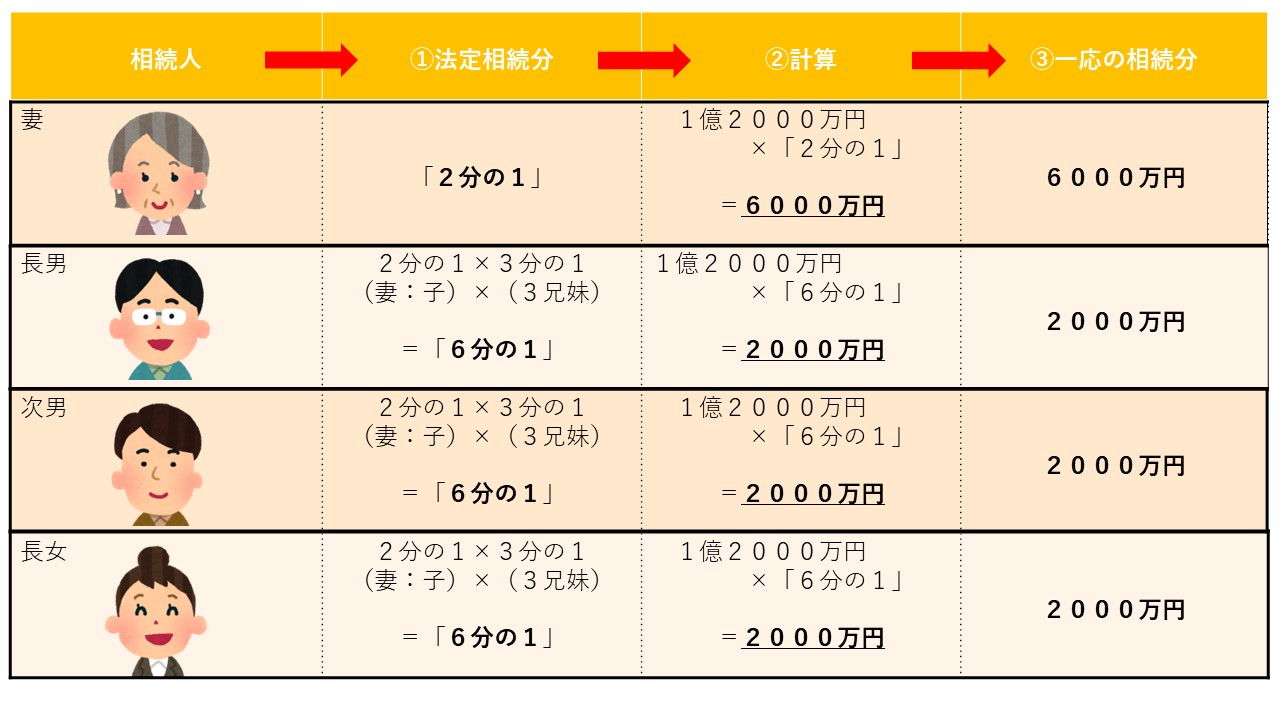

②次に、上記の「みなし相続財産」に基づき、「一応の相続分」を計算します。

それぞれの相続人の計算結果をまとめると、以下の図のようになります。

③最後に、「一応の相続分」からそれぞれの「特別受益額」を控除し、残額をもって「具体的相続分」とします。

それぞれの相続人の計算結果をまとめると、以下の図のようになります。

なお、次男は、800万円の相続分とは別に、1200万円の遺贈を受けられます。

もっとも、今回の場合、具体的相続分について、長男にマイナスが生じています。

このように「一応の相続分」から「特別受益額」を控除した結果、マイナスまたはゼロとなる相続人がいる場合、その相続人を「超過特別受益者」といいます。

ここで、遺産9000万円から遺贈の価額1200万円を差し引いた、残りの「7800万円」について、共同相続人の具体的相続分(率)が問題となります。

なぜなら、長男の「―1000万円」の超過特別受益額を処理しなければならないからです。

この処理方法については、おおむね以下の2つの考え方に分かれています。

A:超過特別受益者を除いた他の共同相続人の「具体的相続分(率)」に基づき、共有割合を決定する方法

B:超過受益額を他の共同相続人の「一応の相続分」(法定相続分・指定相続分)に応じて分担するものとして、共有割合を決定する方法

以下、2つの考え方それぞれについて、上記の例を用いて解説します。

Aの方法による場合

超過受益者である長男を除いた共同相続人の具体的相続分率は、妻:長男:次男:長女=6000万:0:800万:2000万=15:0:2:5です。

したがって、遺産から遺贈の価額1200万円を差し引いた残額「7800万円」の具体的相続分は、

妻:長男:次男:長女=5318万円:0:709万円:1772万円(小数点以下切り捨て)

となります。

Bの方法による場合

各相続人の「一応の相続分」は、妻:次男:長女=1/2:1/6:1/6(法定相続分)=3:1:1です。

ここで、長男の超過受益額である1000万円を上記の割合で分担します。

具体的には、妻:次男:長女=600万円:200万円:200万円ずつで、超過受益額1000万円を分担することになります。

したがって、最終的な共同相続人の具体的相続分は、

妻:長男:次男:長女=(6000―600)万:0:(800―200)万:(2000―200)万=5400万円:0円:600万円:1800万円

となります。

すなわち、7800万円に対する共同相続人の具体的相続分率は、妻:長男:次男:長女=9:0:1:3となります。

以上の通り、「超過特別受益額」の処理について、いずれの計算方法をとるかによって、他の共同相続人の具体的相続分(率)が異なることになるので、どちらの計算方法をとるかについては、慎重に検討する必要があります。

例③:持戻しの免除があるケース

次に、上記の図のとおり、「持戻しの免除」がある場合の例を参考に計算していきます。

前提となる情報

・夫の遺産としては、「1億8000万円」の預貯金がある。

・また、夫は生前、長男に対して「3000万円」の現金を贈与している。

・さらに、夫は、「長女に2000万円を遺贈する。また、長男への3000万円の贈与については、持戻しを免除する。」という遺言を残している。

具体的計算

①まず、みなし相続財産を確定します。

被相続人がした贈与について、「持戻しの免除」をしている場合、その贈与は、「みなし相続財産」に加算されません。

「持戻しの免除」が認められているのは、それが特定の相続人に、特別に多くの財産を承継させようとしてなされた意図であろうと考えられ、また、自分の財産をどのように承継させるかについては、被相続人の自由な意思が尊重されるべきと考えられるからです。

したがって、長男に対する3000万円の生前贈与(「特別受益」)がありますが、相続財産には加算されませんので、「みなし相続財産」は、そのまま「1億8000万円」となります。

②次に、上記の「みなし相続財産」に基づき、「一応の相続分」を計算します。

それぞれの相続人の計算結果をまとめると、以下の図のようになります。

③最後に、「一応の相続分」からそれぞれの「特別受益額」を控除し、残額をもって「具体的相続分」とします。

もっとも、持戻しの免除がなされている「特別受益額」については、控除されません。

それぞれの相続人の計算結果をまとめると、以下の図のようになります。

なお、長女は、1000万円の相続分とは別に、2000万円の遺贈を受けられます。

遺産から2000万円の遺贈の価額を差し引くと、残りは、「1億6000万円」となります。

この1億6000万円の具体的相続分(率)は、結果として、妻:長男:次男:長女=9000万:3000万:3000万:1000万=9:3:3:1となります。

例④:配偶者に対する遺贈・贈与があるケース

婚姻期間が20年以上である夫婦の一方が他方に対し、居住用のように供する建物又はその敷地について遺贈又は贈与したときには、持戻しの免除があったものと推定されます(民法903条4項)。

この規定は、平成30年の相続法改正により、新設されたものです。

この規定は、以下の2点の考え方に基づいています。

(ア) 居住用の不動産については、長期間にわたる夫婦の協力のもとで形成された財産といえるから、他方配偶者に遺贈・贈与をした被相続人としては、持戻しの免除をする意思を有していたと考えるのが相当である。

(イ) 高齢化社会が進む現代社会において、配偶者の死亡により残された他方配偶者の生活保護をより厚くする必要がある。

持戻し免除の意思表示が推定された場合の計算については、上述した例③の計算方法と同様です。

まとめ

共同相続人のなかに「特別受益」を受けている相続人がいる場合の、「特別受益の持戻し」の計算について、解説していきました。

計算方法は、一見複雑なように見えますが、基本を理解できれば、あとはそれを応用し、ご自身の相続に当てはめて計算することで、具体的な相続分を算出することができます。

もっとも、相続分の計算については、別に「寄与分」という概念もあります。

共同相続人のうち、「寄与分」を有する者がいる場合には、併せて「寄与分」の計算も行わなければなりません。

「寄与分」については、紙面の関係上、今回の記事では割愛させていただきますので、「寄与分」についての記事をご参照ください。